当前,显示面板技术变革正处在行业发展的十字路口,LCD、OLED、MiniLED等技术均在各自的赛道和产品区间展开激烈的竞争和角逐。业内人士对爱集微表示,“未来10年,显示行业将会出现多种技术共存的局面。”

为此,笔者也对LCD、OLED、Mini LED等显示技术进展以及市场走势进行总结分析。

大尺寸TV面板

众所周知,疫情带动“宅经济”发展,电视、笔电等消费电子需求大增。终端市场需求强劲,也带动上游 LCD 面板价格持续上涨。自2020年6月开始,LCD TV面板价格持续上涨至2021年6月份,行业也迎来了时间最长、涨幅最大的上涨周期。

不过,随着终端需求转弱,上游原材料供应趋稳以及TCL华星10.5代线工厂(T7)、惠科8.6代线工厂(H5)等厂商产能的释放,行业供需出现反转,持续一年左右的LCD TV面板“涨价潮”宣告结束。以小尺寸的32寸产品为例,7月每片均价高达87美元,现已跌至每片41亿美元,跌幅达53%。而大尺寸的65寸产品每片均价从7月的288美元跌至179美元,跌幅为37.85%。

业内人士指出,国内面板厂商或继续扩展其产能。例如惠科将扩展H2、H4、H5工厂产能。而京东方B17在实现18万片/月之后,可能会进一步扩大产能,附加的产能为12万张/月。

Omdia指出,中国大陆新产能开出、后疫情时代面板需求减少、非面板零件的短缺以及物流问题等因素可能导致明年Q1 LCD TV面板价格出现持续下降,从Q2开始,面板需求将增加,电视面板价格将逐渐反弹;同时元器件短缺将会是2022年持续影响面板价格的因素。由于电视需求在后疫情时代的变化将会十分剧烈,电视面板的价格随着供需的变化将有可能呈现一年内出现两次循环的现象。

而中国电子视像行业协会副秘书长董敏也向爱集微表示,“2021年七月,终端厂商的库存非常高,部分头部品牌几乎达到了历史新高。由于预判到LCD TV面板会跌价,头部品牌也进行了库存的清理。但国庆和双11备货,导致目前库仍处于较高的水平。不过,伴随着终端市场需求的恢复,今年二季度之后面板价格或企稳回升。”

从供应端来看,部分面板厂对既有产线产能的积极扩充将带动2022年全球LCD TV面板有效供应产能同比增幅明显。根据群智咨询预测数据显示,2022年全球LCD TV面板产能面积同比增幅达到8.1%。

综合供应和需求来看,根据群智咨询供需模型测算,2022年一季度全球液晶电视面板面积基准的供需比为6.2%,供需形势相较2021年下半年有所缓解,但依然供应宽松,液晶电视面板价格维持下降的趋势,跌幅逐步收窄。二季度随着面板价格逐步逼近现金成本,同时,内销备货需求有望恢复,液晶电视面板价格能否企稳以及部分尺寸的面板价格或迎来拐点。

与LCD TV面板价格走势较为类似的是,疫情推升宅经济需求,用于大尺寸电视的OLED面板价格于2021年Q2出现3年来首次上涨,但Q3再度转为下跌(下滑约3%)、Q4跌幅扩大至5%,近两年来价格已下跌2成。

大尺寸OLED面板价格持续下跌,与三星显示、LGD增产有很大的关联。2020年以来,LGD不断提高广州8.5代线电视用OLED面板产量,当前其OLED面板年间出货量已较2020年(450万片)大增7成至750万片。同时,三星显示QD Display正式量产标志着OLED TV面板供应由单一供应向多元供应格局转变,对OLED TV面板供应提供了更强保障。群智咨询预计2022年OLED面板出货将突破1100万片,渗透率将达到4.3%。

而在热捧Mini LED电视方面,伴随着大厂入局,业界对2021年Mini LED电视市场抱有较高的期待。但由于Mini LED背光模组成本较高,增加了Mini LED电视的成本,导致价格较高的Mini LED电视遭市场冷落,销量不如预期。

奥维云网消费电子事业部总经理揭美娟向集微网透露,奥维云网已经将2021年Mini LED电视市场规模从25万台降至15万台左右。GfK更加不看好Mini LED电视市场,甚至预计2021年中国Mini LED电视的零售量规模仅为7万台。

不过,随着Mini LED成本的下降,该产品的竞争力也有望加强。董敏表示,当前产业上下游厂商向Mini LED领域投入大量的资源,今年和明年Mini LED将成为电视产品的新技术主流,Mini LED电视激烈的市场竞争还将持续三年左右。

整体来看,在全球数字化以及IoT的大浪潮下,用户使用场景和应用需求的变化为产品创新带来了机会,为市场带来了新的增量空间,特别是OLED、Mini LED、超大尺寸、高刷新率电视等细分市场的需求均有不错的增长潜能。群智咨询认为,强化创新,挖掘细分场景需求,满足不同消费者对电视的个性化需求,是品牌提升产品差异化竞争,创造更多产品价值的必经之路。

中小尺寸领域

目前TFT-LCD所使用的半导体基底材料主要有三种,分别是a-Si、LTPS和IGZO。其中,a-Si 技术由于成熟稳定,成本较低,可在所有尺寸产品上实现较高的良率,早期的TFT-LCD面板以a-Si基底材料为主,但目前已不能达到市场最新需求,主要应用于中低端智能手机、车载等专显市场及价格便宜的EPD(电子纸)面板。

在过去两年里,由于受到疫情的影响,教育类笔记本、平板电脑等需求迅速增长,导致a-Si LCD产能供应处于非常紧张状态,产品价格也持续上涨。不过,随着市场需求下滑以及新产能的开出(新增产能包括信利仁寿5代线、河南华锐5代线、绵阳惠科8.6代线等),行业供需反转,产能也由紧缺转为过剩,a-Si面板价格从2021年7月开始连续下滑,预计下降趋势仍将继续。

而LTPS适用于分辨率、电子移动速率要求较高的中小尺寸高端LCD面板。由于受到OLED技术的挤压,其逐渐退出中高端手机市场,并逐渐转向平板、笔电、车载等市场。

随着技术更迭以及市场需求转变,国内面板厂商也加快了中尺寸的战略布局,例如TCL华星已将T3产线的一部分产能转向中尺寸产品开发,同时拟扩建一条月加工玻璃面板4.5万片的第6代LTPS LCD显示面板生产线(t5)以及氧化物半导体显示产线(t9),生产车载、笔电、平板、VR显示面板等中小尺寸高端显示产品。

而金属氧化物(IGZO)具有更高的电子迁移率,电子迁移率越高则器件信息传输量越大,可使用更窄的通道传递信息,实现更高的分辨率,并具有高亮度、低功耗、窄边框的优势。目前国内布局该技术的企业有京东方、TCL华星、华映科技、龙腾光电(技术改造)、惠科等。

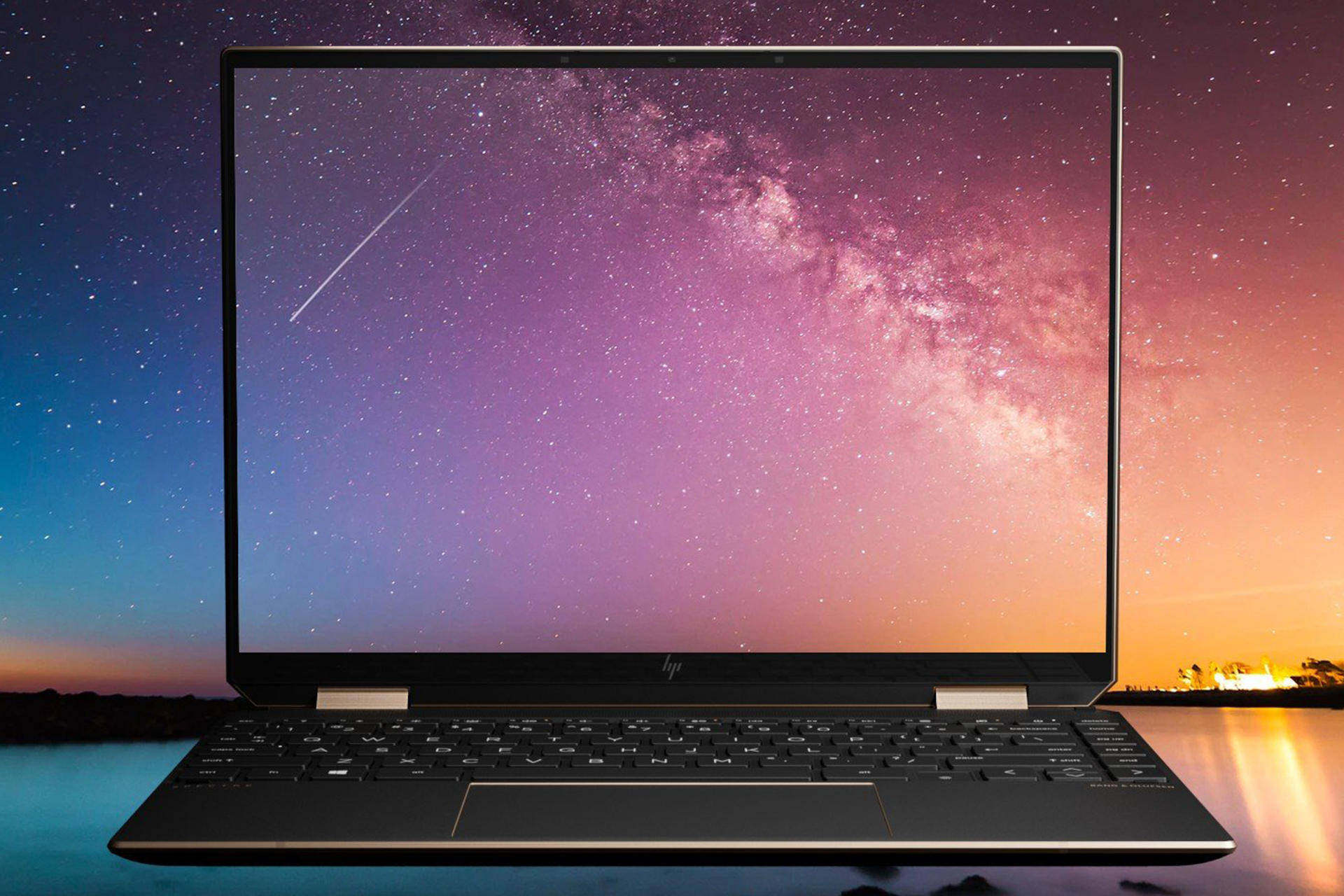

在OLED技术方面,凭借窄边框、可折叠、低功耗等多项技术优势,OLED面板已广泛应用于全球一线品牌的旗舰手机上,其市场渗透率呈快速增长趋势。与此同时,OLED面板也逐渐往笔电、平板等市场渗透。例如,三星、华硕、联想、惠普、戴尔和小米等笔记本电脑制造商最近已经或即将推出OLED笔记本电脑。

Razer Blade 15 Advanced Model(OLED版)

具体市场来看,在智能手机领域,随着终端市场需求下滑,手机面板出货量也呈下滑趋势。数据显示,2021年三季度全球智能手机面板出货约为4.8亿片(玻璃小片口径),同比下滑约6.5%。

而在整体下降趋势中,不同技术类别的手机面板出货呈现分化现象,包括LTPS和a-Si在内的TFT LCD市场已趋于饱和,而随着5G智能手机新机型的发布,OLED的需求得到增长,三季度OLED面板出货约为1.7亿片,同比增长约为39.2%,出货渗透率约为35.1%,同比上升约11.5个百分点。

为了应对OLED强劲的市场需求,中国显示面板厂商正加速推进柔性OLED的大规模生产技术,以追赶三星、LGD等厂商。根据群智咨询调查数据显示,2021年全球OLED智能手机面板出货6.4亿片。分区域来看,中国大陆厂商的OLED面板出货量约1.4亿片,同比增长约60.1%,以增长幅度两倍于全球平均增幅快速成长。其中京东方(BOE)以6000万片的出货量位居全球第二,国内第一。

Omdia预计今年智能手机显示面板市场竞争将会更加激烈,随着LTPS LCD在智能手机显示面板中失去市场份额,六代线LTPS LCD工厂将被分配到生产平板电脑和车载面板,这些都是高分辨率、大尺寸的显示面板市场。

在笔电领域,后疫情时代,人们对于高端舒适、性能优越的笔记本需求扩大,性能轻薄本需求旺盛,市场上新品迭代热潮涌动。同时挖矿市场持续火热,带来一定量的游戏本消费需求。据群智咨询统计数据显示,中国笔电市场三季度整机出货规模积极增长,同比有约16.8%的增幅;四季度市场热度稳定,2021年全年出货规模有望达到3380万台以上,同比大幅增长约18.1%。

在屏幕技术方面,OLED市场逐步扩大,渗透率增加。OLED产品在三季度出货约为16万台,中国市场渗透率达到了1.7%。今年的OLED产品种类繁多,产品价格整体下探,市场在进一步向下拓展,品牌方联想华硕等都上了很多的OLED产品。面板厂商也在积极生产,OLED折叠屏将于明年集中量产,预计今年OLED产品将会达到一个新的高度。

惠普Spectre x360 14 13.5英寸的OLED屏幕

而在Mini LED技术方面,2021年苹果新推出的两款搭载Mini LED屏的笔电问世,引爆了市场热度,但MiniLED的成本比较高,外加供货周期不稳定,以苹果为首的Mini LED产品后续的增长会有所放缓,市场发展的主旋律还是在OLED上。

群智咨询表示,今年在新品迭代加速下,中高端机型将继续保持高需求,但是增速有会有所放缓。下半年挖矿需求将会减缓,对于中国游戏本产生的强劲推力到了下半年也会转弱。预计今年中国笔电市场出货规模约为3460万台,市场空间比较可观。

在车载领域,得益于汽车智能化,屏幕搭载率的快速提升,整体需求仍然呈现明显增长趋势。据群智咨询的数据显示,预计2021年全年前装车载显示市场总出货量约为1.64亿片,同比增长约22%。

从车载显示产品技术规格发展趋势来看,随着在座舱内的加大探索,车载显示向高分辨率,大尺寸化及极致窄边框的趋势发展。在天马、友达、LG显示、TCL华星等面板厂的积极推广下,LTPS LCD表现十分抢眼,尤其是借助大尺寸化发展趋势下10英寸以上的主力产品和HUD抬头显示搭载率提升,LTPS LCD车载显示产品渗透率快速增长。根据群智咨询最新测算,预计2021年全球LTPS LCD车载显示面板出货量约1900万片,同比增长约83.4%,渗透率提升到约12%,总体呈现快速增长趋势。

从中小尺寸面板技术走向来看,OLED面板已经基本占据中高端手机市场份额,并逐渐向低端领域渗透。而LTPS LCD面板在手机领域失势,势必会在IT、车载等市场抢占更多市场份额。

文章来源:爱集微,艾邦配图

2021年是Mini LED 量产元年,2022年Mini LED应用正在快速增长。Mini LED产业链从芯片,封装,到模组以及显示器,到最终的终端产品,如平板电脑,笔电,汽车,电视,游戏机,VR;设备方面有固晶机,点胶机,AOI,清洗设备等等,为此,艾邦新建有Mini LED全产业链微信群,欢迎您识别二维码加入。

2021年是Mini LED 量产元年,2022年Mini LED应用正在快速增长。Mini LED产业链从芯片,封装,到模组以及显示器,到最终的终端产品,如平板电脑,笔电,汽车,电视,游戏机,VR;设备方面有固晶机,点胶机,AOI,清洗设备等等,为此,艾邦新建有Mini LED全产业链微信群,欢迎您识别二维码加入。

资料下载:

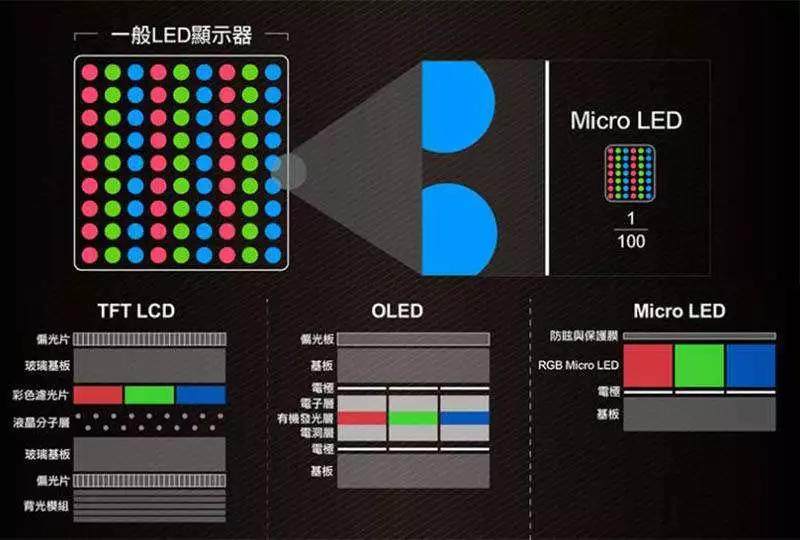

Micro-LED作为新一代显示技术,由于具有高亮度、高分辨率、宽色域、低能耗、长寿命等优势,可广泛应用于AR/VR/XR、智能移动设备、车载显示等领域。相比于Mini LED,Micro-LED生产工艺还处于不确定阶段,各种技术路线百花齐放,生产成本需进一步降低,为掌握其市场动态,探讨其生产工艺,了解其应用趋势,艾邦特组建了Micro-LED产业链交流群,诚邀大家扫码加群。

Micro-LED作为新一代显示技术,由于具有高亮度、高分辨率、宽色域、低能耗、长寿命等优势,可广泛应用于AR/VR/XR、智能移动设备、车载显示等领域。相比于Mini LED,Micro-LED生产工艺还处于不确定阶段,各种技术路线百花齐放,生产成本需进一步降低,为掌握其市场动态,探讨其生产工艺,了解其应用趋势,艾邦特组建了Micro-LED产业链交流群,诚邀大家扫码加群。